世铭投资在行业外的名气远不及其创办人——前和记黄埔[-0.30%]集团(李嘉诚旗下企业)董事总经理及德意志银行集团亚太区执行主席马世民。其经历颇具传奇色彩:出生于英国,在法国外籍军团服役,曾是李嘉诚的左膀右臂,被香港人称“洋大班”。

世铭投资官网信息显示,马世民的履历可谓光鲜--目前担任英国石油勘探企业Gulf Keystone Petroleum的主席,并且同时担任包括Essar Energy、铁江现货、长江实业[-0.49%]、两仪控股(绿森集团[-3.28%])、东方海外和历峰集团在内的多家上市企业的董事。

与创始人的丰富阅历相比,世铭投资的投资逻辑却简单单调。“我们的团队不大,没有精力兼顾节能环保、先进制造等行业。于是把其他行业砍掉,只关注大消费领域,并尤其专注于大消费中的女性消费。”世铭投资合伙人任重介绍。

与诸多投资机构不断扩展投资方向相比,世铭投资还在将跑道不断收窄。目前,公司只关注互联网相关的大消费领域,已投资的十几个项目主要分布在三个方向:消费产品、消费服务和通过技术等方式提升消费效率的企业。

世铭投资能在这一单个领域投资赌赢吗?

专注消费

如果说,缩减投资领域让世铭投资不得不放弃一些其他行业的优质投资机会和项目,那么通过延展投资阶段,世铭投资又获得更多项目的投资机会。

世铭投资在消费领域的投资阶段覆盖早期、成长期和中后期,当遇到团队优秀但创业失败的早期团队,他们会考虑将这些小团队引入到被投企业当中。

“在市场上摸爬滚打过的创业者,往往对我们的被投企业是有巨大价值的。虽然这些创业团队在做到一定规模之后没再做上去,但在给予他们平台和更好的团队支持后,说不定他们能更上一个台阶。”任重认为。

看似过于细分的女性消费市场实在有大量的投资机会。如,女性不同的身份会带来不同的消费内容:作为独立个体在服装、化妆品等方面的消费;作为母亲在婴幼儿用品、子女教育方面的消费;作为女儿在养老产业、家庭护理方面的消费。

将女性的不同角色进行拆分后,再行了解女性的需求是什么,这样的思考方式让世铭投资获得了独特的观察视角。世铭投资通过观察和数据分析发现,80%的消费决策都集中在女性手里。

相比男性消费者的理性消费,女性消费者的思维逻辑更为感性,且有很多冲动型消费。如,一些年轻的女性消费者在为了减肥不吃主餐的情况下,却难抵甜品的诱惑。根据这一观察,世铭投资了甜品连锁加盟公司摩提工房。

“中国正处在一个大国崛起、向外扩展的时代。我们认为中国消费品市场未来的格局是,中国人的生活方式会更西化。”任重介绍,世铭投资的核心思路是,以境外收购等方式提升被投企业的品牌和技术,通过与二级市场联动为基金创造退出机会、为被投企业创造战略价值。

投资与服务

世铭投资颇为看中投资人的独立判断能力。

任重解释说,VC是拿着LP的钱赌企业的未来,如果投资时没有清晰的战略、一味顺着市场的风向,将极其危险。

“跟投项目的风险很难把控。投资很多人追捧的企业,往往没有足够的时间做尽职调查;缺少了对人的判断和对事情的具体判断,这往往是很危险的。”出于这一原因,世铭投资的投资组合中,跟投项目很少。

莱德马业、摩提工房、心医国际,世铭投资发展势头较好的被投企业多为A轮进入的企业。

“只有A轮进去的投资人和有极大战略价值的投资人才会得到创业团队更多的认可。C轮、D轮进入的纯财务投资人对公司的作用是非常小的。”任重认为。

人才和资源对接是世铭投资给予被投企业主要支持。

创业的要务是“找人、找钱、找方向”,投资人在认可创业团队经营思路,即方向的前提下为企业提供资金支持,企业在有方向、有资金的情况下,能够从投资机构获取的资源也主要在“人才”方面。

世铭投资设专人支持被投企业的招聘工作,帮助被投企业寻找HR、市场、品牌、财务等各方面的人才;为了帮助企业留住人才,世铭投资还会帮助被投企业设置股权激励机制。

世铭投资计划与其在中国的被投企业合作,到境外,尤其是欧洲地区进行收购和控股投资。

“世铭集团的团队里有很多外籍投资人,如果目标标的仅关注中国市场、计划登陆境内资本市场,那么我们在投资上并不具备优势;如果帮助他们做海外并购,这就成了我们的优势。创造品牌和研发技术的时间是很长的,世铭投资的核心能力是嫁接海外资源。”

业务联动

任重介绍,中国消费市场的发展进程和韩国、日本有一定的相似性,成立于1997年的世铭集团(团队立足于亚洲,投资方包括为欧洲、亚洲等境外投资机构)在这些市场中的参与经验给专注中国市场的世铭投资团队提供了大量参考。

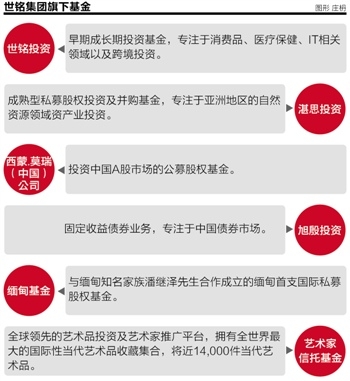

在世铭集团旗下有6支基金,分别是专注于中国市场的成长型私募股权投资平台世铭投资;成熟型私募股权投资及并购基金,专注于亚洲地区的自然资源领域资产业投资的湛思投资;投资中国A股市场的公募股权基金——西蒙.莫瑞(中国)公司;主要经营固定收益债券业务,专注于中国债券市场的旭殷投资。此外,还有缅甸知名家族潘继泽合作成立的缅甸基金和作为艺术品投资及艺术家推广平台的艺术家信托基金。

除不同地区团队间的经验共享外,世铭投资还与世铭集团二级市场投资基金的研究团队形成联动,将二级市场投资板块的研究员变成了自己的观察员。

“我们将自己的投资团队和二级市场消费板块的同事进行配对、形成工作小组。其他投资机构和上市公司谈并购可能需要1-2个朋友的介绍才能和上市公司建立联系,我们则可以通过二级市场基金的资源切入。”任重表示。

世铭投资正在管理的三只基金主要为中外投资非法人制结构,三只基金的总规模约为1亿美元。上述基金是世铭投资首次尝试和人民币的投资人,特别是政府、国有企业的投资人合作,因此基金规模相对较小。

“中外合作非法人制只是让美元基金的一只脚踏入了中国,即账户在中国、可以迅速投资,但没有解决身份的问题。所以未来将更多以平行基金的方式管理。”任重介绍,世铭投资计划募集的新基金将采取平行基金的模式。

目前,世铭投资的美元基金募集已经开始。据介绍:“并购是下一期基金的重点投资方向,特别是欧洲市场的并购机会。欧洲有很多历史悠久的品牌,把这些品牌带到中国是有很大机会的。”

然而,考虑到美元基金投资需通过商务部审批、海外架构设立、增资换汇等程序耗时较长,加之外资投资国内企业的行业限制问题,世铭投资希望,从2015年开始开展纯人民币基金的投资业务。任重透露,世铭投资的人民币基金计划融资3亿元左右。